Z całą pewnością opodatkowanie fundacji rodzinnych nie jest ani proste, ani przejrzyste.

Czy będzie korzystne – pokaże czas i praktyka, ale z pewnością, przy odpowiednim jej przygotowaniu, może być rozwiązaniem sukcesyjnym dla niektórych rodzin.

Jednak mnogość podatków i stawek może przyprawić fundatorów i ich beneficjentów o ból głowy.

Czym jest Fundacja Rodzinna i jaki jest jej cel?

Fundacja Rodzinna jest osobą prawną, która osobowość tę otrzymuje z chwilą wpisu do Rejestru Fundacji Rodzinnych. Do momentu jej ustanowienia poprzez akt założycielki bądź od momentu ogłoszenia testamentu, w którym to została ustanowiona, aż do momentu wpisu Fundacji mamy do czynienia z Fundacją Rodzinną w organizacji.

Fundacja Rodzinna utworzona została w celu gromadzenia mienia, a także zarządzania nim w interesie tzw. Beneficjentów oraz spełniania świadczeń na ich rzecz. Prościej mówiąc, celem Fundacji jest zapewnienie rodzinie Fundatora – środków finansowych. Podmiot ten także ma zapewnić ochronę majątku rodzinnego i oddzielenie go od majątku przedsiębiorstwa, które nie zawsze pozostanie w rękach rodziny.

Beneficjentem, czyli osobą czerpiącą korzyści z utworzenia i funkcjonowania Fundacji poprzez otrzymywanie świadczenia – lub mienia w przypadku rozwiązania Fundacji, może być osoba fizyczna, np. Fundator wraz z członkami swojej rodziny, którzy zostali wpisani na Listę Beneficjentów Fundacji.

Co ciekawe ustawa o fundacjach rodzinnych dopuszcza, by Beneficjentem była także organizacja pozarządowa, o której mowa w przepisach ustawy o działalności pożytku publicznego i o wolontariacie, prowadząca działalność pożytku publicznego.

Za szczegółowe określenie celów odpowiada Fundator w statucie Fundacji, który sporządza się w formie aktu notarialnego.

Fundacje rodzinne i ich Beneficjenci podlegają oczywiście opodatkowaniu na gruncie zarówno podatków dochodowych, jak i podatku VAT. A to nie wszystko, ale po kolei…

Podatek dochodowy od osób prawnych

Ustawa o Fundacji Rodzinnej zezwala Fundacji na prowadzenie działalności gospodarczej w rozumieniu ustawy Prawo przedsiębiorców w zakresie:

1) zbywania mienia, o ile mienie to nie zostało nabyte wyłącznie w celu dalszego zbycia;

2) najmu, dzierżawy lub udostępniania mienia do korzystania na innej podstawie;

3) przystępowania do spółek handlowych, funduszy inwestycyjnych, spółdzielni oraz podmiotów o podobnym charakterze, mających swoją siedzibę w kraju albo za granicą, a także uczestnictwa w tych spółkach, funduszach, spółdzielniach oraz podmiotach;

4) nabywania i zbywania papierów wartościowych, instrumentów pochodnych i praw o podobnym charakterze;

5) udzielania pożyczek:

a) spółkom kapitałowym, w których fundacja rodzinna posiada udziały albo akcje,

b) spółkom osobowym, w których fundacja rodzinna uczestniczy jako wspólnik,

c) beneficjentom;

6) obrotu zagranicznymi środkami płatniczymi należącymi do fundacji rodzinnej w celu dokonywania płatności związanych z działalnością fundacji rodzinnej;

7) produkcji przetworzonych w sposób inny niż przemysłowy produktów roślinnych i zwierzęcych, z wyjątkiem przetworzonych produktów roślinnych i zwierzęcych uzyskanych w ramach prowadzonych działów specjalnych produkcji rolnej oraz produktów opodatkowanych podatkiem akcyzowym, o ile ilość produktów roślinnych lub zwierzęcych pochodzących z własnej uprawy, hodowli lub chowu, użytych do produkcji danego produktu stanowi co najmniej 50% tego produktu;

8) gospodarki leśnej.

Fundacja, której działalność gospodarcza mieści się w ww. zakresie, podlega zwolnieniu o charakterze podmiotowym z opodatkowania podatkiem dochodowym od osób prawnych, o czym stanowi art. 6 ust. 1 pkt 25 ustawy o CIT.

Z przepisów wynika, iż jest to katalog zamknięty, co w praktyce będzie rodziło liczne kontrowersje i spory. Za przykład może posłużyć już pierwszy punkt z powyższej listy, czyli kategoria „zbywania mienia, o ile mienie to nie zostało nabyte wyłącznie w celu dalszego zbycia”. Od razu bowiem nasuwa się pytanie, jak ocenić, czy dane mienie zostało nabyte wyłącznie w celu dalszego zbycia? Czy wystarczy tu kryterium czasowe np. upływ jednego roku, jaki stosuje się przy amortyzacji, czy klasyfikacji aktywów, czy też potrzebne są dodatkowe kryteria oceny?

Zapewne będzie to jedno z pierwszych pytań w licznych wnioskach o interpretację, jakich należy się spodziewać w związku z konstrukcją powyższego katalogu.

Rozważań na gruncie podatku dochodowego od osób prawnych nie można jednak zakończyć w tym miejscu. Fundacja, w określonych sytuacjach, zostanie bowiem opodatkowana podatkiem CIT w stawce o wysokości 15 %.

Taki obowiązek podatkowy zrealizuje się dopiero w momencie wypłaty środków przez Fundację na rzecz jej Beneficjentów. Prowadzona w ten sposób działalność gospodarcza przybiera formę działalności pasywnej, co także dopuszczone jest w samej ustawie o Fundacji. Co istotne, można tutaj zauważyć konstrukcję podobną do Estońskiego CIT, ponieważ brak jest bieżącego opodatkowania zysków w toku prowadzonej działalności.

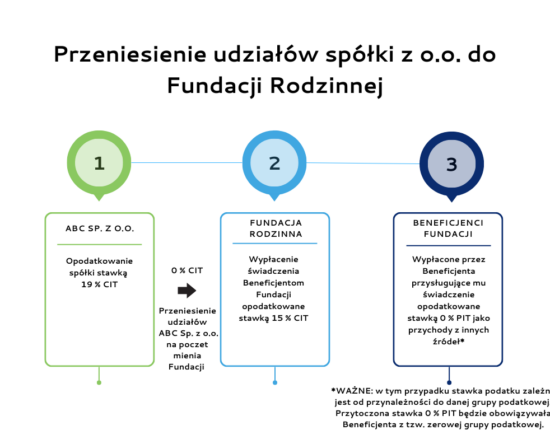

Nietypowe w tej formie działalności jest trzykrotne opodatkowanie podatkiem dochodowym, co przedstawia poniższa grafika.

Zakładając standardowe opodatkowanie spółki z o.o. stawką 19 % CIT, czynność przeniesienia z niej udziałów do Fundacji, jako mienia na pokrycie funduszu zakładowego będzie opodatkowana stawką 0 % CIT, natomiast wypłacenie z uzyskanego w ten sposób mienia, świadczeń na rzecz Beneficjentów (działalność pasywna) skutkować będzie stawką 15 % CIT. Faktyczne opodatkowanie będzie zatem dwukrotne.

Działalność operacyjna fundacji będzie „sankcjonowana”.

Prowadzenie przez Fundację bieżącej działalności operacyjnej, czyli takiej, której zakres nie został przewidziany ustawowo dla Fundacji (działalność wykraczająca poza zakres określony w art. 5), powoduje, że Fundacja Rodzinna nie może skorzystać ze zwolnienia podmiotowego. W konsekwencji osiągane przez nią dochody opodatkowane będą “sankcyjną” stawką w wysokości 25 %. Co ważne, w takiej sytuacji Fundacja będzie zobowiązana do płacenia zaliczek na podatek z tytułu osiąganych dochodów.

Zabiegiem tym ustawodawca stara się zabezpieczyć instytucję Fundacji przed jej nadmiernym wykorzystywaniem do celów szeroko rozumianej optymalizacji podatkowej.

Do przychodów z działalności objętej sankcyjnym CIT stosuje się odpowiednio przepis art. 15 ust. 2 ustawy o podatku dochodowym od osób prawnych – podatek „sankcyjny” nie ma zatem charakteru zryczałtowanego, pozwala na rozliczenie kosztów uzyskania przychodu. Co więcej, jeżeli podatnik ponosi koszty uzyskania przychodów ze źródeł, z których dochody podlegają opodatkowaniu podatkiem dochodowym (w tym wypadku sankcyjnym), oraz koszty związane z przychodami zwolnionymi z podatku dochodowego, a nie jest możliwe przypisanie danych kosztów do konkretnej kategorii przychodów, koszty te ustala się w takim stosunku, w jakim pozostają osiągnięte w roku podatkowym przychody z poszczególnych kategorii przychodów w ogólnej kwocie przychodów.

Do opodatkowania sankcyjnego nie stosuje się zwolnień i odliczeń określonych w art. 17-18f ustawy o podatku dochodowym od osób prawnych, a więc w szczególności ulg podatkowych.

Stawka 25 % CIT nie będzie jedynym obciążeniem podatkowym. Jeżeli bowiem Fundacja wypłaci świadczenia na rzecz swoich Beneficjentów, obowiązana będzie do odprowadzenia podatku CIT także w wysokości 15 %, na zasadach omówionych w powyżej.

Rozwiązanie Fundacji Rodzinnej

Ryczałtowe opodatkowanie w wysokości 15 % CIT przewidziane zostało z kolei w przypadku rozwiązania Fundacji Rodzinnej. Podstawą opodatkowania będzie przychód odpowiadający wartości mienia wydawanego w związku z rozwiązaniem Fundacji, pomniejszonej o wartość podatkową mienia wniesionego przez Fundatora lub Fundatorów w czasie trwania Fundacji. Nie uwzględnia to zatem wzrostu wartości majątku wniesionego do Fundacji.

Podatek dochodowy od osób fizycznych

Opodatkowanie podatkiem dochodowym od osób fizycznych obejmuje otrzymane lub pozostawione do dyspozycji przez Fundację Rodzinną świadczenie wymienione w przepisach ustawy o Fundacji Rodzinnej oraz mienie przekazane w związku z rozwiązaniem Fundacji Rodzinnej.

Przekazane mienie zaliczane jest osobie fizycznej, jako przychód z innego źródła i co do zasady podlega opodatkowaniu.

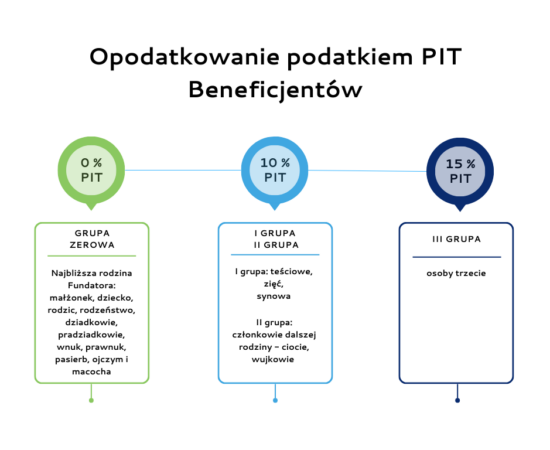

Jak pokazuje powyższa grafika może ono wystąpić w różnej wysokości osiągniętego przychodu. W przypadku takiego rozliczenia możemy mieć de facto do czynienia z pojedynczym lub z podwójnym opodatkowaniem – jak to możliwe? Poza zapłaconym przez Fundację Rodzinną podatkiem CIT w stawce 15 %, osoba otrzymująca dane przysporzenie, albo ma stawkę 0% PIT, albo uiszcza swój własny 10 % bądź 15% PIT zależnie od stopnia pokrewieństwa z fundatorem.

Podatek ten ma charakter zryczałtowany, tj. pobiera się do bez pomniejszania przychodu o koszty jego uzyskania i w takim przypadku płatnikiem jest Fundacja.

Jeżeli przedmiotem przysporzenia nie są pieniądze lub wartości pieniężne, przychód powstaje w ostatnim dniu miesiąca, w którym podatnik otrzymał takie świadczenie lub mienie. W przypadku świadczenia lub mienia przysługującego za okres dłuższy niż miesiąc, przychód powstaje w ostatnim dniu każdego miesiąca, za który takie świadczenie lub mienie przysługuje. Ustawodawca w nowych przepisach określił także, jak należy liczyć dochód z tytułu nieodpłatnego korzystania z rzeczy przez beneficjentów. Z kolei gdy przedmiotem świadczenia lub mieniem nie są pieniądze lub wartości pieniężne oraz takie świadczenie lub mienie przysługują podatnikowi za okres dłuższy niż miesiąc, przy obliczaniu zryczałtowanego podatku za poszczególne miesiące przyjmuje się ich wartość przypadającą na jeden miesiąc.

W takiej sytuacji podatnik jest obowiązany wpłacić fundacji kwotę należnego zryczałtowanego podatku w terminie do 10. dnia miesiąca następującego po miesiącu, w którym podatnik otrzymał takie świadczenie lub mienie. Wpłatę tę uznaje się za podatek pobrany przez płatnika.

Dotyczyć to będzie także składników nabytych przez fundację wyłącznie w celu wykorzystywania przez beneficjentów (np. jachty, domy wakacyjne itp).

Z uwagi na potrzebę realizacji celów ustawowych, wprowadzono mechanizm pozwalający na zwolnienie otrzymanych przysporzeń z opodatkowania w PIT – dla niektórych przypadków. Wolne od podatku dochodowego są przychody:

- Fundatora albo osoby będącej w stosunku do Fundatora osobą, z tzw. zerowej grupy z podatku od spadków i darowizn uprawnionych do otrzymania mienia w związku z rozwiązaniem Fundacji Rodzinnej,

- Beneficjenta Fundacji rodzinnej z tytułu świadczenia, jeżeli Beneficjentem jest Fundator albo osoba będąca w stosunku do Fundatora osobą z tzw. zerowej grupy z ustawy o podatku od spadków i darowizn.

Zwolnienie nie dotyczy jednak wszystkich środków otrzymywanych przez tak określonych bliskich. Stosuje się je bowiem wyłącznie do części przychodów odpowiadającej proporcji ustalanej zgodnie ze szczególnym spisem tworzonym na podstawie ustawy o Fundacji Rodzinnej, według stanu na dzień uzyskania przychodu.

VAT w związku z działalnością Fundacji Rodzinnej

W samej ustawie o Fundacji Rodzinnej ustawodawca nie przewidział żadnego odniesienia do objęcia (lub też nie) Fundacji Rodzinnej podatkiem od towarów i usług. Warto dodać, że ustawa o VAT również nie odnosi się do instytucji Fundacji.

Jak więc należy postrzegać relację między działalnością Fundacji a podatkiem VAT? W kwestii tej obowiązywać będą zasady ogólne opodatkowania podatkiem od towarów i usług.

Wątpliwości czy dana czynność podlegać będzie podatkowi VAT pojawia się już na etapie wniesienia do Fundacji Rodzinnej mienia. W sytuacji, gdy Fundator nie jest czynnym podatnikiem VAT, wniesienie do Fundacji mienia nie powinno skutkować naliczeniem VATu od tej transakcji. Odmiennie jest w sytuacji, kiedy Fundator działa jako przedsiębiorca, a mienie wnoszone przez niego do Fundacji pochodzi z majątku firmowego – wtedy opodatkowanie VAT takiej transakcji jest możliwe. Z pewnością jednak liczne pytania budzić będą sytuacje wniesienia majątku przez osobę fizyczną prowadzącą działalność opodatkowaną VAT, bo rozstrzygnąć trzeba będzie czy majątek jest wnoszony z majątku osobistego czy z majątku związanego z działalnością gospodarczą?

Odliczenie naliczonego VAT od wniesionego majątku – czy jest możliwe?

W przypadku wniesienia do majątku Fundacji majątku z działalności gospodarczej pojawia się pytanie, czy Fundacja będzie miała prawo z tego tytułu do odliczenia podatku VAT. W ramach wniesionego do Fundacji majątku Fundator nie otrzymuje bowiem akcji czy udziałów (inaczej jak w przypadku wniesienia aportu), ani żadnych innych aktywów, które mogłyby zostać uznane za formę wynagrodzenia.

Przyjmując zasady analogiczne do opodatkowania VAT darowizny, fundacja nie będzie mogła odliczyć podatku VAT naliczonego na wniesionym majątku.

W takiej sytuacji podatek VAT uznać należy za dodatkowy koszt założenia Fundacji Rodzinnej.

Do zakwalifikowania Fundacji do kategorii podatników VAT musi zostać spełniona przesłanka definicyjna z art. 15 ustawy o VAT, która dotyczy samodzielnego wykonywania działalności gospodarczej, bez względu na cel lub rezultat takiej działalności.

Trudno jest jednoznacznie określić, czy poprzez wypełnianie przez Fundację podstawowych czynności gromadzenia majątku i spełniania świadczeń na rzecz jej Beneficjentów, będzie ona automatycznie uznawana za podatnika podatku VAT.

Poniżej scharakteryzowane zostały mniej oczywiste podatki, które mogą wystąpić w związku z działalnością Fundacji Rodzinnej.

Podatek od spadków i darowizn

Podatkowi od spadków i darowizn nie będzie podlegało nabycie własności rzeczy lub praw majątkowych:

- będących przedmiotem świadczenia, o którym mowa w art. 2 ust. 2 ustawy o Fundacji Rodzinnej oraz

- stanowiących mienie otrzymane w związku z rozwiązaniem Fundacji Rodzinnej albo Fundacji Rodzinnej w organizacji.

Art. 2 ust. 2 ustawy o Fundacji Rodzinnej wskazuje, iż świadczeniem mogą być składniki majątkowe, w tym środki pieniężne, rzeczy lub prawa, przeniesione na Beneficjenta albo oddane Beneficjentowi do korzystania przez Fundację Rodzinną albo Fundację Rodzinną w organizacji, zgodnie ze jej statutem i listą Beneficjentów.

Podatkowi od spadków i darowizn nie będą więc podlegać świadczenia, które spełniane są przez Fundację na rzecz Beneficjentów zgodnie z zasadami działania Fundacji, a także tzw. „mienie polikwidacyjne” takiej Fundacji, nawet jeśli w innych sytuacjach podlegałyby pod podatek od spadków i darowizn.

Podatek od przychodów z budynków

Zwolnienie Fundacji Rodzinnej z podatku dochodowego od osób prawnych nie ma zastosowania do tzw. podatku od przychodów z budynków. Fundacje Rodzinne posiadające środki trwałe w postaci budynków, które położone są na terytorium Rzeczypospolitej Polskiej i które oddane są w całości albo w części do używania na podstawie umowy najmu, dzierżawy lub też innej umowy o podobnym charakterze, gdzie wartość początkowa tychże budynków przekracza 10 milionów złotych – mogą być zobowiązane do uiszczenia kwoty takiego podatku.

Powyższa analiza stanowi jedynie zarys kluczowych rozwiązań podatkowych.

Co wymaga podkreślenia, jeszcze przed wejściem przepisów w życie dokonano w nich pewnych zmian i modyfikacji.

Z pewnością praktyka przyniesie jeszcze wiele kolejnych pytań, dlatego każda osoba zainteresowana tym, ciekawym i perspektywicznym rozwiązaniem prawnym, powinna z dużą wnikliwością przyjrzeć się majątkowi, jaki zamierza wnieść do fundacji rodzinnej, pod kątem skutków podatkowych takiej czynności.